El análisis financiero es el estudio que se hace de la información contable, mediante la utilización de indicadores y razones financieras, para determinar la situación o la salud financiera de la empresa.

La contabilidad de la empresa es la base del análisis financiero, pues de ella es que se toma la información que se analiza, que se compara, que se mide, y de allí lo importante que resulta llevar una contabilidad correcta, que refleje la realidad económica y financiera de la empresa.

El análisis financiero es el que permite que la contabilidad sea útil a la hora de tomar las decisiones, puesto que la contabilidad si no es leída debidamente, simplemente no dice nada y menos para un directivo que poco conoce de contabilidad, luego el análisis financiero es imprescindible para que la contabilidad cumpla con el objetivo más importante para la que fue ideada: servir de base para la toma de decisiones.

Objetivo del análisis financiero

El análisis financiero permite comprender la estructura financiera de la empresa, respecto a sus ingresos, gatos, costos, activos, y el comportamiento que estos han tenido en los periodos analizados.

Mediante el análisis financiero se pueden identificar debilidades y riesgos de la empresa, lo mismo que su potencial, y sobre todo tendencia que permiten hacer proyecciones futuras.

Conocer el por qué la empresa está en la situación que se encuentra, sea buena o mala, es importante para así mismo poder proyectar soluciones o alternativas para enfrentar los problemas surgidos, o para idear estrategias encaminadas a aprovechar los aspectos positivos.

Sin el análisis financiero no es posible hacer un diagnóstico del actual de la empresa, y sin ello no habrá pautar para señalar un derrotero a seguir en el futuro.

Signos de alerta

Al analizar los estados financieros, es posible detectar cambios o comportamiento fuera de lo común, o situaciones ilógicas. Estos eventos se interpretan como señales de alerta, que deben verificarse para evaluar si realmente implican algún riesgo o tienen una justificación aceptable. En especial, si la información tiene como finalidad la toma decisiones.

Algunas de las señales de alerta se dan por crecimientos o disminuciones exageradas en algunas cuentas sin explicación evidente. Por ejemplo:

- Disminución en las ventas.

- Disminución de las utilidades.

- Crecimiento en las cuentas por cobrar superior al crecimiento de las ventas.

- Aumento en el nivel de endeudamiento.

- Disminución en la rotación de inventarios.

- Ingresos no operacionales elevados.

- Comportamiento irregular en la composición del costo de producción.

Análisis vertical

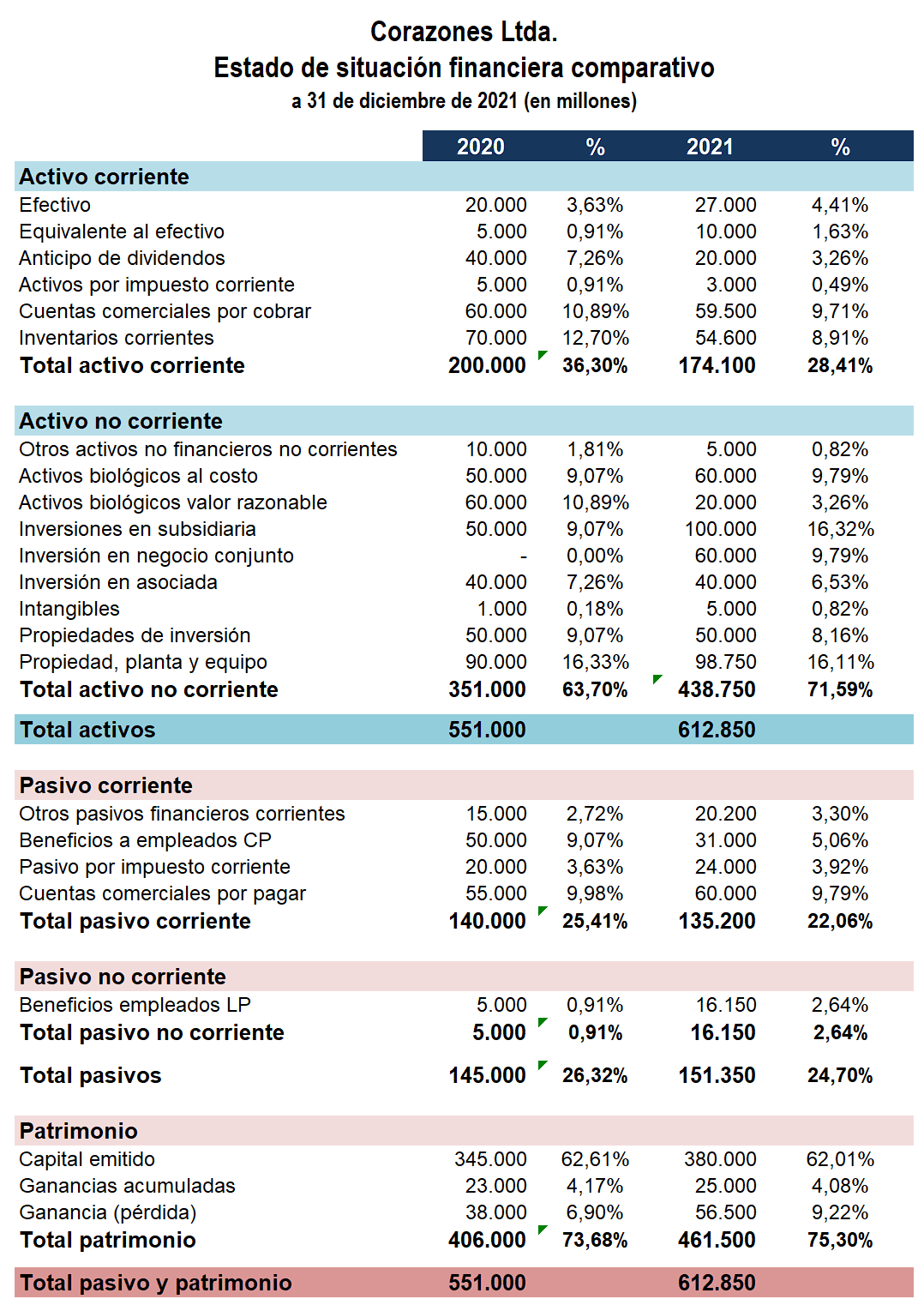

El análisis vertical determina el porcentaje de representación de cada uno de los rubros del Estado de situación financiera con respecto al total de activos, pasivos y patrimonio. Estos porcentajes, que se observan con respecto a períodos anteriores, se pueden deducir si se mantiene o se modifica la estructura.

Sin embargo, es importante que las estructuras se comparen con las de otras empresas del sector con el propósito de hallar una estructura vertical ideal, puesto que la base de comparación de la gestión está conformada por los resultados de otras empresas del sector.

Lo ideal es que las empresas comerciales y bancos tengan una estructura con mayor capacidad en el capital de trabajo (80%) y en el activo fijo (20%). De otra parte, las empresas de transporte y manufactureras, deben tener mayor fortaleza en el activo fijo (80%) que en el capital de trabajo (20%), de acuerdo con la naturaleza de sus operaciones.

La estructura del pasivo debe mantener bajo el endeudamiento financiero con 20% y patrimonio de 80% para que la empresa no pierda autonomía; sin embargo, existen algunas empresas que trabajan con 50% de endeudamiento.

Análisis vertical del Estado de Situación Financiera:

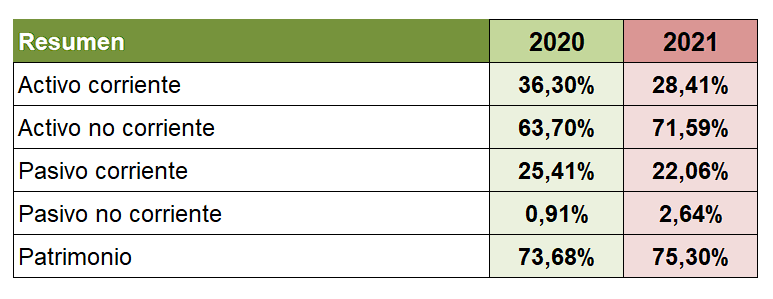

Resumen del análisis vertical del Estado de situación financiera:

Las cuentas del activo corriente (2020) representan 36.3% del total de activos y 60 y 3.7% no corriente, donde se puede colegir que es una estructura de producción o de transporte que requiere tener todo su capital de trabajo al servicio del objeto social. Esto se comprueba en (2021) con 28, 41% en corriente y 71.59% en no corriente, lo que muestra que se han tomado decisiones para fortalecer las inversiones en propiedad planta y equipo.

Respecto al pasivo se busca mantener 26.32% en pasivos y 73.68% en patrimonio en 2020. El siguiente año, 2021, disminuyó el pasivo a 24.7% y el patrimonio aumentó a 75.3%.

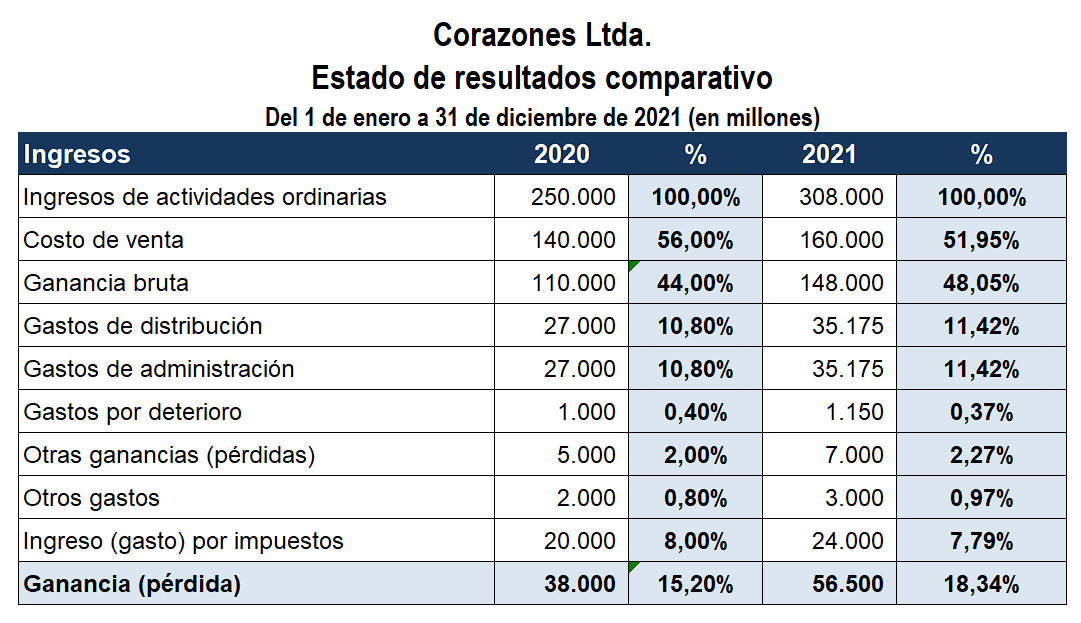

Análisis vertical del Estado de Resultado Integral:

Lo anterior muestra que en 2020 el costo de ventas es de 56%, la ganancia bruta de 44% y el nivel del gasto por impuesto de 8%. De otra parte, en 2021 el costo disminuyó a 51.95%, la ganancia bruta aumentó a 48,05% y el gasto por impuesto se mantiene en 7.79%. Por falta de información del sector no se pueden comparar la estructura vertical con otras empresas del sector.

Análisis horizontal

El análisis horizontal calcula el crecimiento de cada cuenta o grupos de cuentas de un periodo a otro para medir el grado de acierto o desacierto en el crecimiento de las cuentas, teniendo en cuenta las políticas formuladas por los directivos o juntas de socios.

Cualquier decisión que conduzca al aumento de inversión en una cuenta o grupo de cuentas lleva implícito un crecimiento en el costo de oportunidad para mantener el mayor valor invertido, que a la postre, si no se presenta incremento en la actividad afecta la rentabilidad general.

En consecuencia, todo valor agregado en los activos debe agregar valor económico con mejores resultados. Sin embargo, al observar una corte de tiempo, es posible que el objetivo no se logre el siguiente periodo, pero, si se observa su impacto en el tiempo para calificar de aceptada la decisión en el largo plazo.

El análisis horizontal debe centrarse en los cambios extraordinarios o significativos de cada cuenta registrados en valores absolutos o en valores relativos. Los primeros, son la diferencia de un año posterior a un año base; los segundos, el cociente porcentual del año estudio entre el año base.

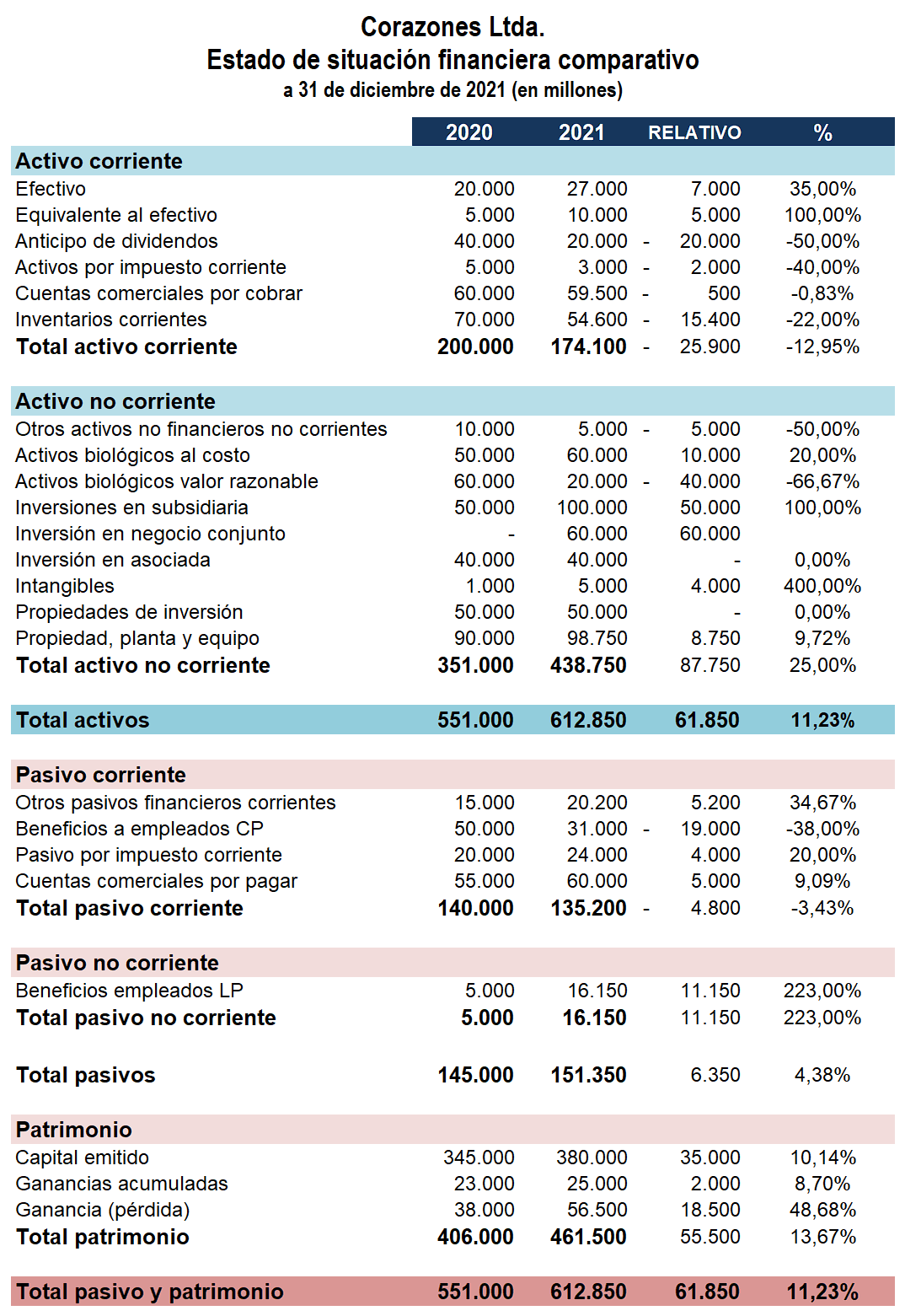

Análisis horizontal del Estado de Situación Financiera:

El cuadro anterior se muestra que las cuentas de mayor crecimiento han sido el efectivo y el equivalente al efectivo; la cuenta de subsidiaria se está fortaleciendo al realizar inversiones en otras empresas para aprovechar las sinergias que, los intangibles son irrelevantes pero muestran crecimiento de 400%; en total los activos crecieron 11.23%. Los pasivos de mayor crecimiento fueron otros pasivos financieros corrientes con 34.67%, lo mismo que el pasivo por impuesto corriente con 20%; en el largo plazo, fueron los beneficios a empleados con 223%; en el patrimonio, se destaca el crecimiento del capital emitido con 10.14% y la ganancia (pérdida) del período con 48.68%; en síntesis, el patrimonio general creció 13.67%.

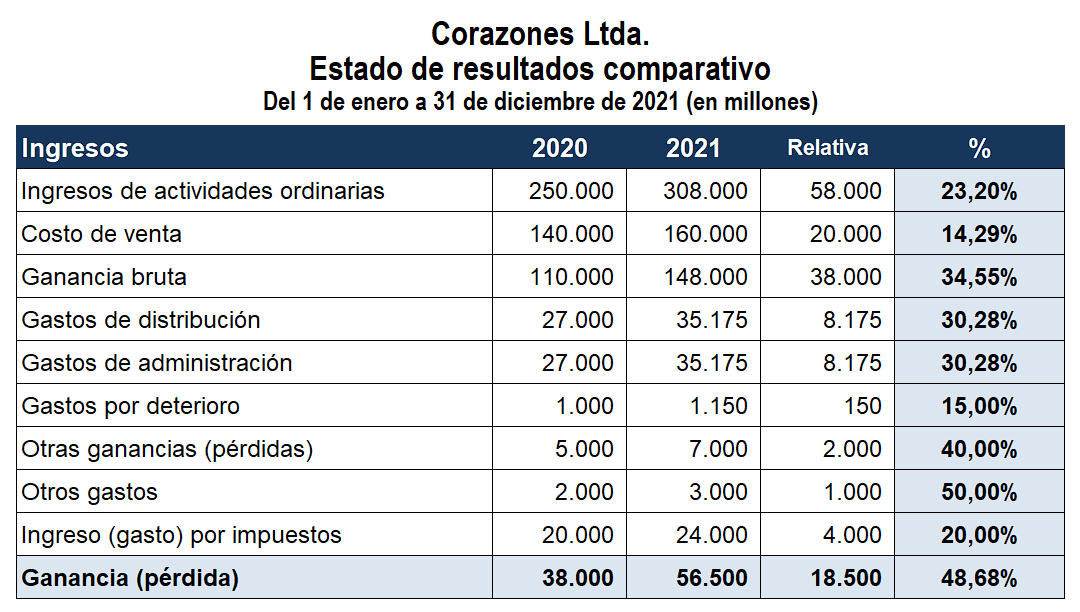

Análisis horizontal del Estado de Resultados Integral:

En el cuadro anterior se detalla que los ingresos por actividades ordinarias crecieron 23.20%; el costo de venta creció 14,29% y la ganancia bruta aumentó 34,55%; finalmente, la ganancia neta después de impuestos fue de 48,68%.